【徹底解説】「合計所得金額」「総所得金額」「総所得金額等」の違いと活用シーン

福岡県久留米市の公認会計士・税理士 豊岡春樹です。

明けましておめでとうございます。本年もどうぞよろしくお願いいたします。

本年も定期的に記事の更新をしていきたいと思います!

早速本題ですが、今回の記事は「合計所得金額」「総所得金額」「総所得金額等」の違いについて記載いたします。

これらは所得税や住民税、保険料の計算に欠かせない重要な概念です。

しかし、対象となる所得や計算方法に微妙な違いがあり、それぞれ特定の場面で使用されます。

本記事では、それぞれの定義や活用場面を分かりやすく解説します。

1. 合計所得金額とは

国税庁の「専門用語集」にて次のように定義しています。

次の(1)と(2)の合計額に、退職所得金額(※1)、山林所得金額を加算した金額(※2)です。

(※1) 退職所得金額は、確定申告が不要な場合でも計算に当たって加算する必要があります。

(※2) 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です

(1) 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得および雑所得の合計額(損益通算後の金額)

(2) 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

ただし、次の繰越控除を受けている場合は、その適用前の金額をいいます。純損失や雑損失の繰越控除

居住用財産の買換え等の場合の譲渡損失の繰越控除

特定居住用財産の譲渡損失の繰越控除

上場株式等に係る譲渡損失の繰越控除

特定投資株式に係る譲渡損失の繰越控除

先物取引の差金等決済に係る損失の繰越控除

簡単にまとめると、所得をすべて合算し、損益通算した後の金額であり、繰越控除する前の金額を言います。

用いられる場面

| 内容 | 参考リンク |

|---|---|

| 扶養控除の所得要件の判定 | 国税庁サイト_No.1180 扶養控除 |

| 配偶者控除の所得要件の判定 | 国税庁サイト_No.1191 配偶者控除 |

| 配偶者特別控除の所得要件の判定 | 国税庁サイト_No.1195 配偶者特別控除 |

| 寡婦控除の所得要件の判定 | 国税庁サイト_No.1170 寡婦控除 |

| ひとり親控除の所得要件の判定 | 国税庁サイト_No.1171 ひとり親控除 |

| 勤労学生控除の所得要件の判定 | 国税庁サイト_No.1175 勤労学生控除 |

| 基礎控除の金額の判定 | 国税庁サイト_No.1199 基礎控除 |

| 住宅借入金等特別控除の所得要件の判定 | 国税庁サイト_No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除) |

| 住宅特定改修特別税額控除の所得要件の判定 | 国税庁サイト_No.1219 省エネ改修工事をした場合(住宅特定改修特別税額控除) 国税庁サイト_No.1220 バリアフリー改修工事をした場合(住宅特定改修特別税額控除) 国税庁サイト_No.1224 多世帯同居改修工事をした場合(住宅特定改修特別税額控除) |

| 認定住宅新築等特別税額控除の所得要件の判定 | 国税庁サイト_No.1221 認定住宅等の新築等をした場合(認定住宅等新築等特別税額控除) |

| 住民税の均等割の非課税の判定 | 久留米市サイト_個人市・県民税(個人住民税)がかかる人・かからない人 |

| 介護保険料の算定 | 久留米市サイト_第1号被保険者(65歳以上)の保険料 |

2. 総所得金額とは

総所得金額は、下記(1)と(2)の合計金額から「純損失の繰越控除」と「雑損失の繰越控除」を控除した後の金額のことを言います。

(1) 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得および雑所得の合計額(損益通算後の金額)

(2) 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

用いられる場面

| 内容 | 参考リンク |

|---|---|

| 変動所得・臨時所得の平均課税の適用判定 | 国税庁サイト_変動所得・臨時所得の説明書 |

3. 総所得金額等とは

国税庁の「専門用語集」にて次のように定義しています。

次の(1)と(2)の合計額に、退職所得金額(※1)、山林所得金額を加算した金額(※2)です。

(※1) 退職所得金額は、確定申告が不要な場合でも計算に当たって加算する必要があります。

(※2) 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

(1) 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得および雑所得の合計額(損益通算後の金額)

(2) 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

ただし、次の繰越控除を受けている場合は、その適用後の金額をいいます。

先物取引の差金等決済に係る損失の繰越控除

純損失や雑損失の繰越控除

居住用財産の買換え等の場合の譲渡損失の繰越控除

特定居住用財産の譲渡損失の繰越控除

上場株式等に係る譲渡損失の繰越控除

特定投資株式に係る譲渡損失の繰越控除

簡単にまとめると、所得をすべて合算し、損益通算した後の金額であり、繰越控除した後の金額を言います。

用いられる場面

| 内容 | 参考リンク |

|---|---|

| 雑損控除の控除額の判定 | 国税庁サイト_No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除) |

| 医療費控除の控除額の判定 | 国税庁サイト_No.1120 医療費を支払ったとき(医療費控除) |

| 寄付金控除の控除額の判定 | 国税庁サイト_No.1150 一定の寄附金を支払ったとき(寄附金控除) |

| 政党等寄附金特別控除の控除額の判定 | 国税庁サイト_No.1260 政党等寄附金特別控除制度 |

| 認定NPO法人等寄附金特別控除の控除額の判定 | 国税庁サイト_No.1263 認定NPO法人に寄附をしたとき |

| 公益社団法人等寄附金特別控除の控除額の判定 | 国税庁サイト_No.1266 公益社団法人等に寄附をしたとき |

| 住民税の所得割の非課税限度の判定 | 久留米市サイト_個人市・県民税(個人住民税)がかかる人・かからない人 |

| 国民健康保険料の所得割の計算の基礎 | 久留米市サイト_国民健康保険料の計算方法と保険料率 |

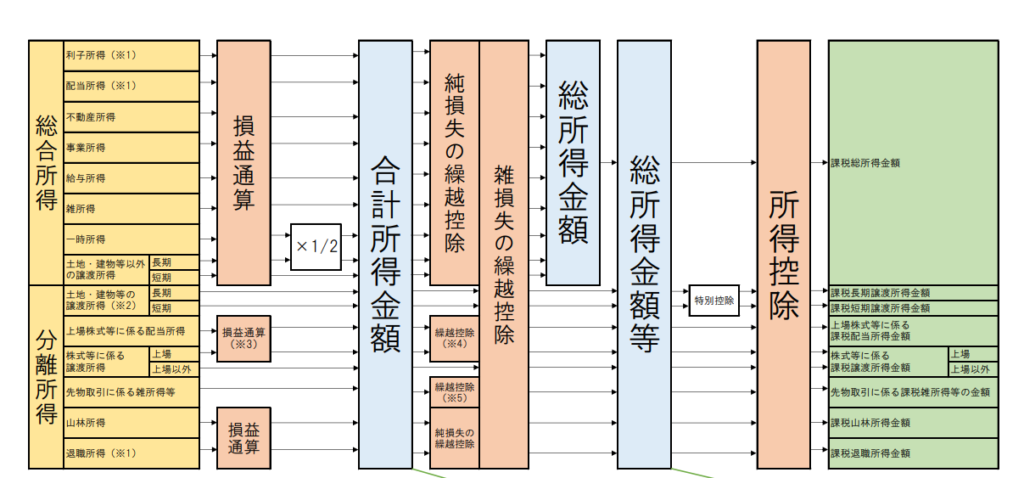

4. 3つの所得金額の関係図

図で表した方が分かりやすいため、下記をご覧ください。

【引用:富田林市 「合計所得金額」「総所得金額」「総所得金額等」の関係図】

まとめ

「合計所得金額」「総所得金額」「総所得金額等」は、それぞれの計算対象や活用場面が異なります。

税金や保険料を正しく計算するためには、これらの違いを正確に理解しておくことが重要です。

この記事を参考に、それぞれの定義や使い方を再確認し、必要な手続きをスムーズに進めましょう!

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット 法人税2026年1月8日税務調査で狙われる「交際費」の境界線~実務の注意点を解説~

法人税2026年1月8日税務調査で狙われる「交際費」の境界線~実務の注意点を解説~