立替経費は売上に入れる?入れない?【所得税】の論点をもとに解説

こんにちは。

福岡県久留米市の公認会計士・税理士、豊岡春樹です!

前回は、立替経費を売上に含めるべきかどうかについて、消費税の視点から解説しました。

今回は、所得税の視点から、「源泉徴収が必要な報酬に付随する立替経費」の取扱いについて解説します。

立替経費と源泉徴収の基本ルールについて

まず、所得税の世界では、【交通費などの立替経費がある場合の報酬に係る源泉徴収】については通達で下記のように示されています(所得税法基本通達204-4)。

(報酬又は料金の支払者が負担する旅費)

204-4 法第204条第1項第1号、第2号、第4号及び第5号に掲げる報酬又は料金の支払をする者が、これらの号に掲げる報酬又は料金の支払の基因となる役務を提供する者の当該役務を提供するために行う旅行、宿泊等の費用も負担する場合において、その費用として支出する金銭等が、当該役務を提供する者(同項第5号に規定する事業を営む個人を含む。)に対して交付されるものでなく、当該報酬又は料金の支払をする者から交通機関、ホテル、旅館等に直接支払われ、かつ、その金額がその費用として通常必要であると認められる範囲内のものであるときは、当該金銭等については、204-2及び204-3にかかわらず、源泉徴収をしなくて差し支えない。

少し難しい言葉で書かれていますが、ポイントを要約すると以下のようになります。

【所得税基本通達204-4の要約】報酬を支払う側(クライアント)が、交通費や宿泊費を負担する場合、その費用をクライアントから交通機関やホテルへ「直接」支払っていれば、その交通費等は源泉徴収の対象に含めなくてよい。

つまり、クライアントが直接交通費等を交通機関やホテルへ支払っていれば、交通費などは売上には含めなくて良いということですね。

この場合、そもそも立替経費ではないので、「そりゃそうだろ」という感じですね・・

ただ、実務上、クライアントが直接交通費等を交通機関やホテルへ支払うのは、難しい気がします・・

「ここのホテルに泊まりたいので、直接お支払いお願いします」「交通費も支払っておいてください」とはなかなか言えないですよね。

では、本題ですが、一旦立て替えて、後からクライアントに請求する場合はどうなるのでしょうか?ここが実務で最も迷う点です。

国税庁の見解(週刊税務通信より)

2020年の『週刊税務通信(No.3615)』では、次のような国税庁の見解が紹介されています。

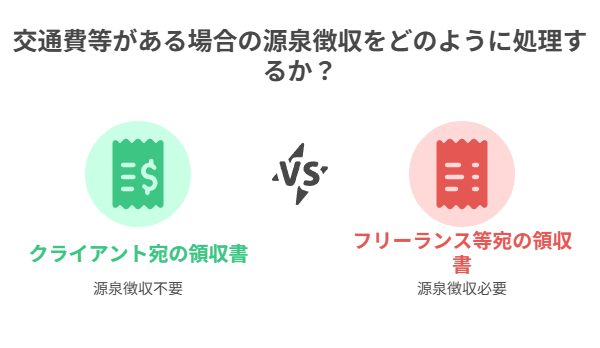

- 源泉徴収が不要になる例:

フリーランス等(報酬を請求する側)が交通費を立て替えた場合でも、「クライアント(報酬を支払う側)宛の領収書」であれば、クライアントが直接支払ったと同視できる 。

⇨すなわち、立て替えた経費はフリーランス等(報酬を請求する側)の売上に含めなくてよくて、源泉徴収も不要。 - 源泉徴収が必要になる例:

「フリーランス等(報酬を請求する側)の本人宛の領収書」で、後からクライアントに同額請求する場合は、クライアントが直接支払ったとは言えない。

⇨すなわち、立て替えた経費はフリーランス等(報酬を請求する側)の売上に含め、源泉徴収の対象になる。

※領収書の宛名がフリーランス等の立替者本人になっていると、税務上は「クライアントがフリーランス等に対して報酬を支払った」と解釈されます。

そのため、交通費の実費分であっても、それは報酬の一部として扱われ、源泉徴収の対象となってしまうのです。

源泉徴収アリの場合の、立替経費の実務上の対応ポイント

- 原則として、フリーランス等宛の領収書による立替精算は「売上に含まれる」と考えましょう。

- 売上に含めたくない場合は、「クライアント宛の領収書」を受け取る形にして、立替経費を精算するのが望ましいです。

【早わかり表】交通費等の源泉徴収 判断フロー

| 精算方法 | 領収書の宛名 | 税務上の扱い | 源泉徴収 |

| クライアントが直接支払 | ― | 立替金 | 不要 |

| フリーランス等が立替 | クライアント(支払者)宛 | 立替金 | 不要 |

| フリーランス等が立替 | フリーランス等(本人)宛 | 報酬の一部 | 必要 |

消費税との関係

ここまで所得税(源泉徴収)の話をしてきましたが、この考え方は消費税やインボイス制度にも直結します。

立替経費が「報酬の一部」である場合、消費税法上も「報酬」として扱われます。

つまり、消費税の計算においても課税売上として処理し、適格請求書にはその金額も記載する必要があります。

まとめ:立替経費の正しい処理でトラブルを回避しよう

今回の記事では、源泉徴収が発生する報酬について、交通費などの立替経費をどう扱うべきか、所得税の観点から解説しました。

【ご注意】今回の解説の対象範囲について

今回の記事に記載したルールは、あくまで【源泉徴収が発生する報酬(弁護士、税理士、デザイナーなど)】の場合の考え方です。

源泉徴収が発生しない取引の場合は、前回の記事で解説した原則的なルールが適用されます。

下記の早見表も参考に、ご自身の状況に合わせて正しく処理しましょう。

立替経費の処理パターン早見表

「結局、自分の場合はどうすればいいの?」が一目でわかるように、状況別のルールをまとめました。ぜひご活用ください。

| あなたの状況 | 処理方法 | ポイント |

| 【A】源泉徴収が「ない」取引の場合 | 原則:売上(報酬)に含める | 立替経費もサービス提供の対価の一部と考えます。 |

| 例外:立替金として処理可能 | 以下の3要件をすべて満たす場合は、売上に含めず「立替金」として処理できます。 ① 請求書等で報酬と明確に区分し「立替金」等と記載する ② 手数料などを乗せず、実費で精算する ③ 経理上、「立替金」等として処理する | |

| 【B】源泉徴収が「ある」取引の場合 | 原則:売上(報酬)に含める | フリーランス等本人宛の領収書で精算する場合は、上記【A】の3要件を満たしても「報酬の一部」と見なされ、交通費等を含めた全額が源泉徴収の対象になります。 |

| 例外:立替金として処理可能 | クライアント(支払者)宛の領収書で精算する場合は、「立替金」として扱われ、交通費等は源泉徴収の対象外となります。(クライアントが直接支払う場合も同様) |

税金ってむずかしいですよね・・複雑すぎます・・。

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術 仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット