インボイス途中登録者の消費税判定|特例を使える「基準期間売上」は税込・税抜どっち?

こんにちは!

福岡県久留米市の公認会計士・税理士、豊岡春樹です!

インボイス制度が開始された令和5年(2023年)10月1日から、消費税の課税事業者(インボイス発行事業者)になられた個人事業主の方は多いことでしょう。

制度開始から時間が経ち、日々の経理処理には慣れてきた頃かもしれません。

しかし、令和7年(2025年)の消費税申告に向けて、非常に重要な「判定」が迫っています。

それは、「令和7年に2割特例(負担軽減措置)が継続して使えるかどうか」という問題です。

この判定の鍵を握るのが、基準期間となる「令和5年の売上高」です。

実は、令和5年の途中でインボイス発行を機に課税事業者になった場合、この売上高の計算方法が少し特殊になります。

今回は、計算ミスが命取りになりかねない「令和5年の基準期間売上高」の正しい計算方法について、具体的な数値例を交えておさらいします。

令和7年の消費税計算における「基準期間」とは

消費税の計算において、その年が課税事業者になるか、あるいは簡易課税や2割特例が使えるかを判定するために使われる期間を「基準期間」と呼びます。

個人事業主の場合、基準期間は「前々年」を指します。

つまり、令和7年(2025年)分の確定申告における基準期間は、令和5年(2023年)となります。

ここで重要なのが「1,000万円の壁」です。

基準期間(令和5年)の課税売上高が1,000万円を超えているかどうかで、令和7年の消費税計算が大きく変わります。

- 1,000万円以下の場合: 令和7年も引き続き「2割特例」が適用できる可能性(※注意)があります。

- 1,000万円超の場合: 令和7年は「2割特例」が使えません。本則課税(原則課税)または簡易課税での申告が必要となり、税負担や事務負担が増加する可能性があります。

※ご参考:国税庁 タックスアンサーNo.6531 新規開業又は法人の新規設立のとき

※注意:2割特例の適用要件は他にもある関係であくまで可能性と記載しております。

適用判定については、国税庁のフローチャートが分かりやすいので、共有です。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0023010-021.pdf

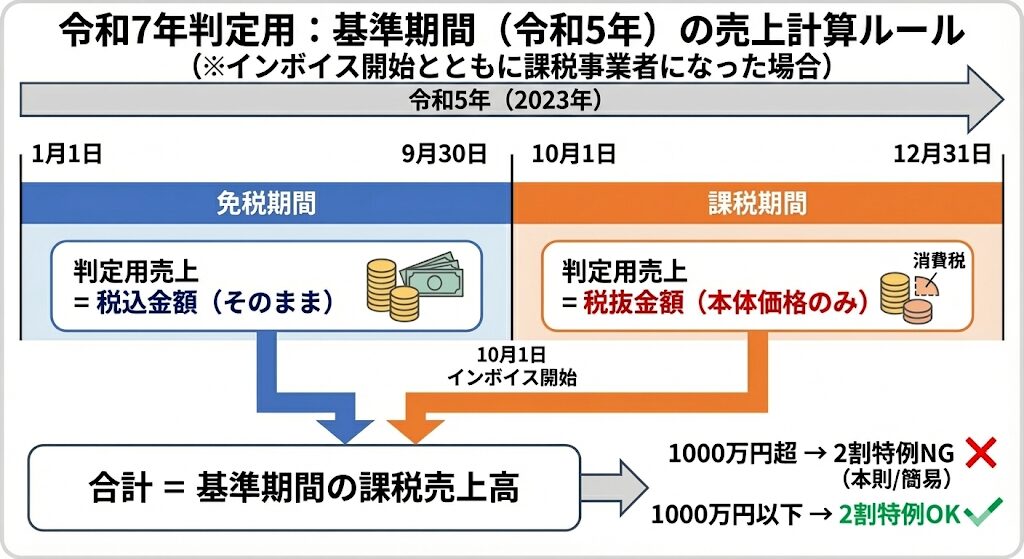

要注意!令和5年途中でインボイス登録した人の計算ルール

令和5年10月1日からインボイス発行事業者(課税事業者)になった方の場合、令和5年は「免税期間」と「課税期間」が混在している特殊な年です。

この場合、基準期間(令和5年)の課税売上高1,000万円の判定は、以下のルールで計算します。

- 令和5年1月1日 ~ 9月30日(免税事業者だった期間)

- 計算方法:税込金額(受け取った総額)で判定

- 理由:この期間は免税事業者であり、売上に消費税が含まれていない(預かっていない)という考え方をするため、売上全額が判定の対象となります。

- 令和5年10月1日 ~ 12月31日(課税事業者だった期間)

- 計算方法:税抜金額(本体価格)で判定

- 理由:この期間は課税事業者として消費税を預かっているため、判定においては消費税額を除いた本体価格のみをカウントします。

つまり、「1月〜9月はそのままの金額」+「10月〜12月は税金を抜いた金額」を合計して、1,000万円を超えるかどうかをチェックする必要があるのです。

※ご参考:国税庁 質疑応答事例 基準期間において免税事業者であった者の課税売上高の判定

【数値例】年間売上が同じでも結果が違う?2つのパターン

計算方法の違いによって、判定結果がどう変わるのか。

具体的な数値例で見てみましょう。

ここでは比較しやすいように、どちらのパターンも年間の受取総額(通帳に入ってきた売上合計)は1,020万円と仮定します。

パターンA:前半の売上が多く、後半が少ない場合

(令和7年は2割特例が使えなくなる可能性が高いケース)

- 1月1日〜9月30日の売上(免税期間): 900万円

- 10月1日〜12月31日の売上(課税期間): 120万円(税込)

<判定計算>

- 前半(免税期間):900万円(そのままカウント)

- 後半(課税期間):120万円 ÷ 1.1 = 約109万円(税抜に直す)

- 合計:900万円 + 109万円 = 1,009万円

結果:1,000万円オーバー このケースでは、基準期間の課税売上高が1,000万円を超えてしまうため、令和7年分について2割特例は適用できません。

パターンB:前半の売上が少なく、後半が多い場合

(令和7年も2割特例が使える可能性が高いケース)

- 1月1日〜9月30日の売上(免税期間): 600万円

- 10月1日〜12月31日の売上(課税期間): 420万円(税込)

<判定計算>

- 前半(免税期間):600万円(そのままカウント)

- 後半(課税期間):420万円 ÷ 1.1 = 約381万円(税抜に直す)

- 合計:600万円 + 381万円 = 981万円

結果:1,000万円以下 このケースでは、年間の受取総額はパターンAと同じですが、税抜計算できる期間の売上が大きかったため、判定上の売上高は1,000万円を下回りました。

よって、令和7年分についても2割特例の適用が可能となります。

まとめ:早めのシミュレーションが重要です

このように、令和5年のどの時期に売上が上がっていたかによって、令和7年の消費税計算における判定結果が大きく異なります。

「年間の売上合計が1,000万円ちょっとだから、たぶんアウトだろう」 「ギリギリ1,000万円いっていないから大丈夫だろう」

と感覚だけで判断するのは危険です。

特に、10月から課税事業者になった方は、期間を区切って正確に再計算をすることをおすすめします。

もし判定の結果、1,000万円を超えていた場合は、本則課税と簡易課税のどちらが有利になるかなど、早めに対策を検討する必要があります。

ご自身の数字に不安がある方は、ぜひ信頼できる専門家へ相談してみましょう!

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術 仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット