社宅の課税関係~仕入税額控除を中心に~

はじめに

こんにちは。福岡県久留米市の公認会計士・税理士 豊岡春樹です。

先日、金井恵美子先生の「消費税において実務判断に迷いやすい実例」セミナーを受けてきました。

その中で確かに注意が必要と感じた社宅に関する事例を当記事にて取り上げます。

マインドマップ

当記事の内容をマインドマップにてまとめました。

適宜ご参照いただければ幸いです。

社宅使用料の取扱い

社宅は法人の有効な節税方法ですが、まずはその基礎を簡単に解説します。

従業員や役員から一定の社宅使用料を受領していれば、給与として課税されない

社宅を従業員や役員に提供する際、一定の使用料を受け取っていれば、給与として課税されることはありません。

これにより、税負担を軽減できるため、企業としても従業員にもメリットがあります。

一定の社宅使用料の算定方法

社宅使用料の金額は、基本的に以下の3つの項目の合計で算定されます。

- 建物の固定資産税の課税標準額×0.2%

- 床面積×12円/3.3平方メートル

- 敷地の固定資産税の課税標準額×0.22%

他社から借り受けた物件についても同様の算定

自社が所有する物件に限らず、他社から借り受けた物件についても、上記と同様の方法で社宅使用料を算定することが可能です。

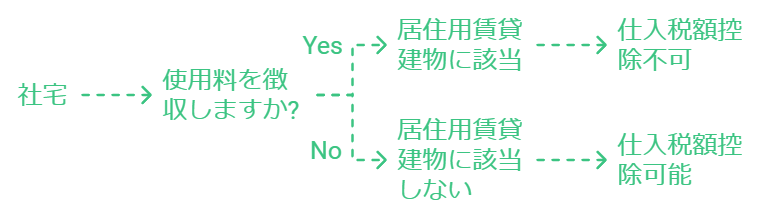

社宅に係る仕入税額控除

社宅に関して、仕入税額控除の取扱いも重要なポイントです。

社宅が自己所有か借上げかによって、控除の可否が異なります。

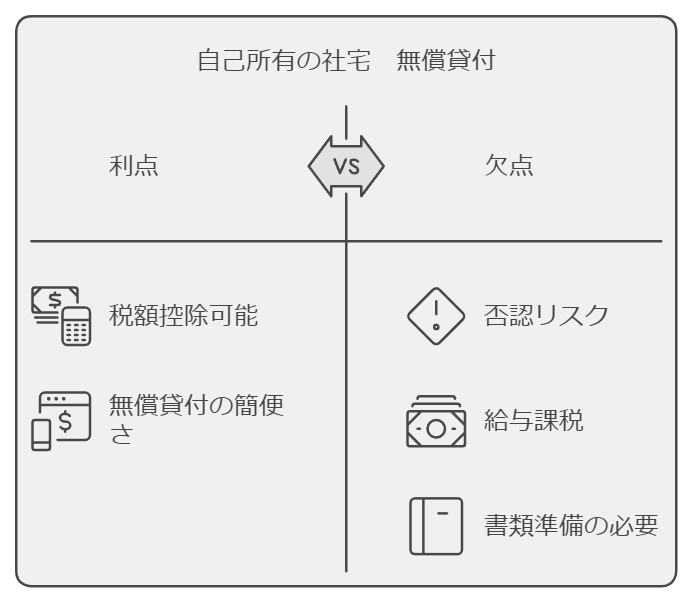

自己所有の社宅

- 従業員や役員から使用料を徴収する社宅

使用料を受け取る場合の社宅は「居住用賃貸建物」に該当するため、その社宅の取得費に対する仕入税額控除はできません。 - 従業員や役員へ無償で貸し付ける社宅

取得時に無償で貸し付けることが客観的に明らかな場合、その社宅は居住用賃貸建物に該当しないため、仕入税額控除が可能です。

借上げ社宅

借上げ社宅に関しては、その住宅家賃が非課税となります。したがって、法人が支払う賃料は仕入税額控除は適用されません。

修繕費や消耗品、維持費等

自己所有か借上げかを問わず仕入れ税額控除が可能です。

ただ、仕入税額控除において個別対応方式を採用している場合は、下記に注意が必要です。

- 有償での貸付の場合

社宅の修繕費や消耗品、維持費などは、有償で貸し付けている場合は非課税売上に係る課税仕入れとなります。 - 無償での貸付の場合

無償で貸し付ける場合は原則として共通売上に係る課税仕入れとなります。

実務例

下記に、実際にセミナーで紹介された事例を簡潔に記載します。

事例

①従業員や役員に社宅を無償で貸し付けた場合、自己社宅の取得に係る消費税は仕入税額控除の対象となるが、

あくまでも賃料が無償という事実だけで仕入税額控除が可能か。

- 無償貸与が明らかであることが必要

社宅の取得時に無償貸与が客観的に明らかであることが求められます。単に現在無償で貸し付けているという事実だけでは不十分と推測される。 - 必要な書類

無償貸与を明確に示す書類が必要と考えられており、具体的な例は税法上に明記されていないものの、契約書などの明確な証拠が重要と考えられる。

②有償での貸し付けに変更した場合、仕入税額控除が否認される可能性があるか。

「最初から有償での貸付が予定されていたのでは」 と指摘されると、過去の無償貸与時に行った仕入税額控除が否認されるリスクがあります。

有償貸与へ切り替える際には、その事情を明確に説明することが求められます。

まとめ

ポイントを下記となります

- 自己所有の社宅の取得に係る仕入税額控除は、無償で貸し付けることがその取得の時点で客観的に明らかな場合は仕入税額控除が可能。

- 取得の時点で客観的に明らかな場合の具体例は示されておらず、事実認定となることから、説明できるように契約書等の書類を準備しておく必要がある。

- 有償での貸付に切り替える場合は、自己所有の社宅の取得に係る仕入税額控除の否認リスクが高まる。

- 従業員に無償で貸し付ける場合は、一定の社宅使用料を徴収していないので給与課税がなされる。

社宅の取得に係る消費税は多額となるため、仕入税額控除が行えると支払う消費税も少なくなるが、その後の状況では否認リスクが高まるのね・・

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット 法人税2026年1月8日税務調査で狙われる「交際費」の境界線~実務の注意点を解説~

法人税2026年1月8日税務調査で狙われる「交際費」の境界線~実務の注意点を解説~