法人の書類保存期間|会社法・法人税法の条文比較と実務での注意点

「会社の書類、いつまで保管すればいいんだろう?」

「請求書や契約書の保存期間って法律で決まってるの?」

法人の経理担当者や経営者の皆様にとって、日々発生する書類の管理と保存期間は悩ましい問題ではないでしょうか。

実は、これらの書類の保存期間は法律で定められています。

この記事では、法人に必要な書類の保存期間について、会社法と法人税法という2つの法律を軸に、根拠となる条文も示しながら分かりやすく解説します。

結論から言うと、多くの書類は「10年間」保存しておくと安心です。

なぜ書類の保存が義務付けられているのか?

そもそも、なぜ法人は多くの書類を長期間保存する必要があるのでしょうか?主な理由は以下の通りです。

- 法律上の義務: 会社法や法人税法、消費税法、電子帳簿保存法などで、帳簿や証憑書類の作成と保存が義務付けられています。

- 税務調査への対応: 税務調査では、申告内容の正当性を証明するために、帳簿や請求書・領収書などの証憑書類の提示が求められます。

- 取引の証拠: 万が一、取引先との間でトラブルが発生した場合、契約書や請求書などが重要な証拠となります。

- 経営状況の把握: 過去の会計帳簿や決算書類は、自社の経営状況を分析し、将来の経営戦略を立てる上で不可欠な資料です。

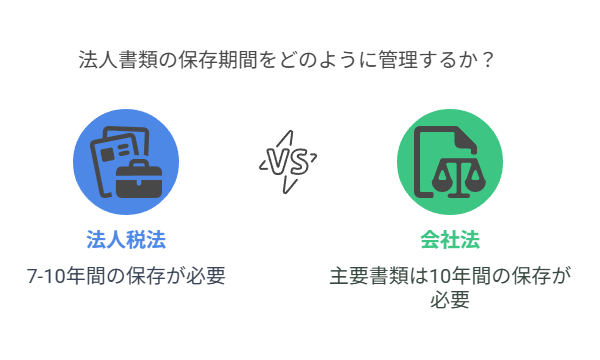

保存期間の基本ルール:「法人税法」と「会社法」

法人の書類保存期間を理解する上で重要なのが、「法人税法」と「会社法」という2つの法律です。それぞれで保存期間の規定が異なるため、注意が必要です。

- 法人税法:

- 原則7年間の保存が義務付けられています。

- ただし、欠損金(赤字)が生じた事業年度については、その欠損金(※)の繰越控除期間に合わせて10年間の保存が必要です。

- 対象:帳簿書類、決算関係書類、取引に関する証憑書類(請求書、領収書など)

- 会社法:

- 会計帳簿や事業に関する重要な資料は10年間の保存が義務付けられています。

- 計算書類(貸借対照表、損益計算書など)も原則10年間の保存が必要です。

- 対象:会計帳簿、事業に関する重要な資料(契約書なども含まれる可能性あり)、計算書類など

(※)平成30年4月1日以後に開始する事業年度において生じた欠損金額の繰越期間が10年間となったことに伴う措置です。

【ポイント】どちらを優先? → 長い方の「10年」で統一するのが安全!

法人税法では7年、会社法では10年と規定が分かれている書類があります。

どちらに合わせるべきか迷うかもしれませんが、より長い期間である会社法の「10年間」で統一して保存するのが、コンプライアンス遵守の観点からも、管理の手間を考えても最も安全で効率的な方法と考えられます。

【一覧表】主要書類の保存期間と根拠法令(条文番号付き)

具体的にどのような書類を、どのくらいの期間保存する必要があるのか、一覧表にまとめました。

| 資料の種類 | 根拠法令(リンクを設定しています) | 保存期間(原則) | 起算日 | 備考(特に注意すべき点) |

|---|---|---|---|---|

| ◆帳簿書類 | ||||

| 総勘定元帳、仕訳帳、現金出納帳、売掛帳、買掛帳、固定資産台帳、売上帳、仕入帳 など | 法人税法 施行規則 第59条 法人税法 施行規則 第26条の3(欠損金) 会社法 第432条第2項 | 10年間 | 法人税法: 確定申告提出期限の翌日 会社法: 帳簿閉鎖の時 | 会社法で10年。法人税法では原則7年だが、欠損金が生じた事業年度は10年。安全のため10年保存推奨。 |

| ◆決算関係書類 | ||||

| 貸借対照表、損益計算書、株主資本等変動計算書、個別注記表 など(計算書類) | 法人税法 施行規則 第59条 法人税法 施行規則 第26条の3(欠損金) 会社法 第435条 | 10年間 | 法人税法: 確定申告提出期限の翌日 会社法: 作成の時 | 会社法で10年。法人税法では原則7年だが、欠損金が生じた事業年度は10年。安全のため10年保存推奨。 |

| 事業報告及び附属明細書 | 会社法 第442条 | 5年間 (本店備え置き) ※支店の場合は3年間 | 定時株主総会の日の1週間前(取締役会設置会社は2週間前)から | |

| 監査報告、会計監査報告 | 会社法 第442条 | 5年間 (本店備え置き) ※支店の場合は3年間 | 同定時株主総会の日の1週間前(取締役会設置会社は2週間前)から | |

| ◆取引に関する証憑書類 | ||||

| 請求書、領収書、契約書、見積書、注文書、納品書、送り状 など | 法人税法 施行規則 第59条 法人税法 施行規則 第26条の3(欠損金) 消費税法 第58条、消費税法施行令 第71条 会社法 第432条第2項(「事業に関する重要な資料」として) | 10年間 | 法人税法・消費税法: 確定申告提出期限の翌日 会社法: 帳簿閉鎖の時 | 法人税法・消費税法では原則7年だが、欠損金が生じた事業年度は10年。 会社法では「事業に関する重要な資料」として10年保存が必要なため、10年保存を推奨。 |

| ◆その他重要書類 | ||||

| 株主総会議事録 | 会社法 第318条第1項、第2項 | 10年間(本店備え置き) ※支店の場合は5年間 | 株主総会の日から | |

| 取締役会議事録 | 会社法 第371条第1項、第2項 | 10年間 | 取締役会の日から | |

| 源泉徴収票 給与所得者の扶養控除等(異動)申告書 退職所得の受給に関する申告書 等 | 所得税法 施行規則 第76条の3 、第77条 | 7年間 | その申告書等の提出期限の属する年の翌年1月10日の翌日から |

※電子帳簿保存法への対応も注意しましょう!

電子メールで受け取った請求書やインターネット通販の領収書データなど、「電子取引」に関するデータは、原則として電子データのまま保存することが義務化されました。(電子帳簿保存法 第7条)

電子データの保存にあたっては、「真実性の確保」と「可視性の確保」の要件を満たす必要があります。

詳細は国税庁のウェブサイト等で確認し、適切な対応を進めましょう。

まとめ:迷ったら「10年保存」でリスクに備えよう!

法人の書類保存期間は、主に法人税法(原則7年、欠損金ありなら10年)と会社法(主要書類は10年)によって定められています。

複数の法律が関わるため複雑に感じられるかもしれませんが、以下のポイントを押さえておけば安心です。

- 迷ったら「10年間」保存するルールで統一するのが安全で効率的。

- 欠損金(赤字)が出た事業年度の帳簿・書類は、法人税法上も「10年間」の保存が必要。

- メールやWebで受け取った請求書・領収書などの「電子取引データ」は、原則として紙に出力せず電子データのまま保存(電子帳簿保存法)。

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術 仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット