【要注意!】副業の税務調査でよくあるトラブルと対策:無申告・赤字計上…他人名義口座の落とし穴とは?

こんにちは。福岡県久留米市の公認会計士・税理士 豊岡春樹です。

今回も副業シリーズに関する内容です。

前回の副業に関する記事はこちらです⇩

近年、副業ブームに伴い、税務署は副業に対する税務調査を強化していると耳にします。

本記事では、副業を行う上で注意すべき税務調査の事例と対策について、「税経通信 2022年12月号」の内容をもとに解説していきます。

特に、確定申告未経験者や、副業による所得を特に深く考えず事業所得として申告し、他の所得と相殺している方等は注意が必要と考えます。

マインドマップ

当記事の内容をマインドマップにてまとめました。

適宜ご参照いただけますと幸いです。

1. 副業の税務調査でよくある事例

1-1. 無申告で追徴課税

「会社員だから副業収入の確定申告は必要ない」

「そもそもバレないでしょ」

このような誤解は非常に危険です。

副業で得た収入も課税対象となるため、適切な確定申告が求められます。

具体的には、1つの給与収入の場合は、副業による所得(売上から経費を差し引いた金額)が20万円を超えていた場合は、確定申告が必要です。

会社員の中には副業所得の確定申告の必要性が無いと判断している方もいらっしゃるかもしれません。

ただ、知らなかったというだけでは済まされないのが税務の世界です。

申告する必要があるにも関わらず、無申告の場合に税務調査が入ると、過去にさかのぼって税金が徴収される他、ペナルティー(本来支払うべき税金+αで支払う必要がある)も課される可能性があります。

【ポイント】

- 副業の所得が少額でも確定申告が必要なケースがあることを認識しましょう。

- 無申告の場合、過去に遡って追徴課税される可能性があります。

- 無申告は取引先からの支払調書、税務調査、第三者からのタレコミ等でバレる可能性が高い状況にあります。

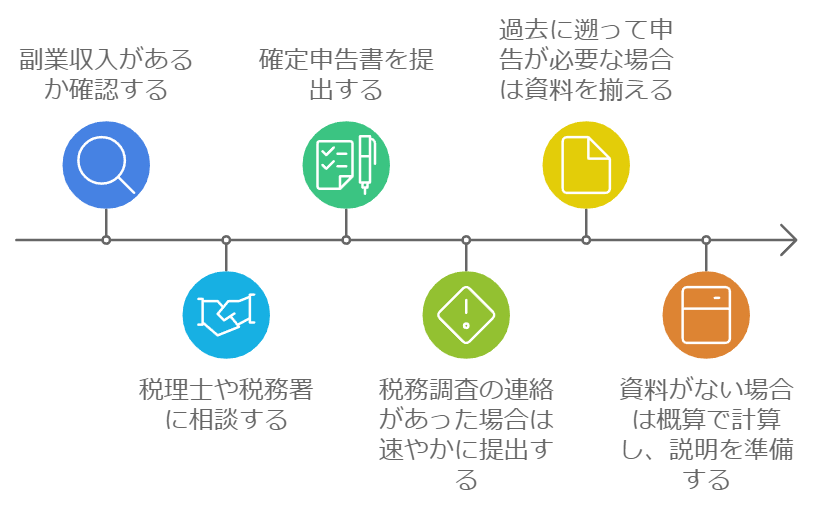

【対策】

- 副業収入がある場合は、確定申告が必要かどうか、税理士や税務署に相談しましょう。

- 税務調査の連絡があった場合は、速やかに確定申告書を提出しましょう。

- 過去に遡って申告が必要な場合は、再発行可能な資料は全て揃えましょう。

銀行の預金明細やクレジットカードの明細は手元にない場合は再発行し、ネットで購入したもの等は可能な限り明細を入手することが大切です。 - 資料がない場合は、概算で計算し、合理的な説明ができるようにしておきましょう。

1-2. 赤字計上は要注意~事業所得と雑所得の違い~

「副業で赤字だから、給与所得と損益通算して節税できる」

これも危険な考え方です。

損益通算できるのは「事業所得」の場合のみ。「雑所得」は損益通算できません。

そして、この「事業所得」か「雑所得」かは過去からよく争われているものであることから、安易に判断するのはリスクが大きいと考えます。

特に深く考えず「事業所得」で申告し、当該所得が赤字であった場合に税務調査が入ると、「事業所得」ではないとされる可能性が高くなります。

【ポイント】

- 副業の所得が「事業所得」か「雑所得」かによって、税金の計算方法が変わります。

- 「事業所得」と認められるためには、事業として継続的に行っているか、社会通念上、事業と認められるかなどが判断基準となります。

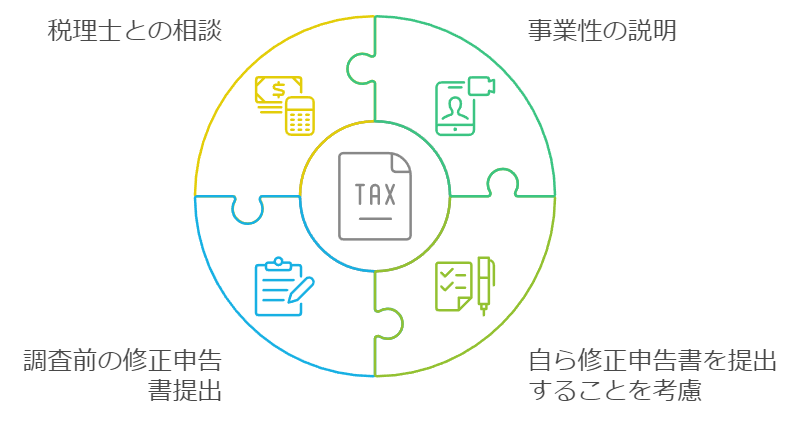

【対策】

- 税務調査で事業性を問われた際に、説明できる準備をしておきましょう。

- 雑所得の可能性が高いとご自身で把握されている場合は、自ら修正申告書を提出することも考えましょう。

- もし税務調査の連絡があった場合は、調査前に自ら修正申告書を提出することも考えましょう(この場合税務調査がすぐに終了することが多くなっているため)。

- 不安な場合は、税理士に相談することをおすすめします。

1-3. 他人名義口座の使用は大きなリスク

「家族名義の口座を使えば、副業の収入や支出はバレない」

これも危険な考え方となります。

このようなケースでは、税務署が所得を隠そうとしたと判断する可能性もあり、重いペナルティーが科される可能性があります。

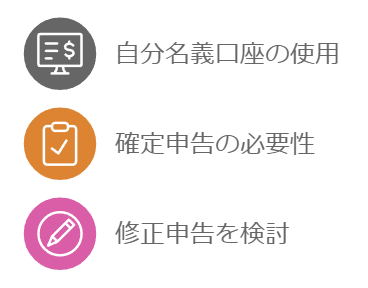

【ポイント】

- 他人名義の口座の使用は、所得隠しとみなされる可能性があります。

【対策】

- 副業の収入や経費は、可能であれば自分の名義の口座を使用しましょう。

- 他人名義の口座を使用していても、確定申告義務者の要件を満たしていれば確定申告は必ず行いましょう。

- 過去に他人名義の口座を使用していた場合で、確定申告していない場合は自主的に修正申告を検討しましょう。

2. 興味深い裁決事例

副業に関する裁決事例を紹介します(令和5年1月27日裁決)。

こちらの内容は、副業で行っていたインターネット販売に関する収益について平成26年分から令和2年分まで、確定申告書を期限までに提出していなかったとして、税務調査が入り過去分についてもまとめて申告する結果となっています。

税務署がネット販売を行っている個人への税務調査を強化している状況が伺えますね。

ただ、この裁決事例は「重加算税」の有無で争われています。

内容としては、インターネット販売の取引上の名義を母親として取引を行っていたことから取引を仮装したとして、税務当局においては重加算税を課す処分がなされています。

一方、審判所では全部が全部母親の名義で取引は行っておらず、ネット販売の取引を隠したとまでは言えないとして、重加算税は課されないこととなりました。

結果的に無申告の状態は避けるべき、疑問に持たれるようなことはしないといった感じですかね。

個人的に興味深い裁決だと思いましたので、記載させていただきました。

3. まとめ

副業で税務調査を避けるために、下記がポイントであると考えます。

- 確定申告のルールを理解し、必要な場合は必ず申告しましょう。

- 事業所得と雑所得の違いを理解し、適切に処理しましょう。

- 他人名義の口座は使用しないようにしましょう。

副業を行う際は、税金に関する知識を深め、適切な対応を心がけましょう。

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術 仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット