【確定申告は必要?】税理士が解説!不要なケース&所得別の判断基準

こんにちは。福岡県久留米市の公認会計士・税理士 豊岡春樹です。

「確定申告って毎年よくわからない…」「自分はどうなの?」

税法は複雑ですので、確定申告が必要かどうか、ご自身だけで判断するのは難しいです。

実は、申告が必要なのに忘れていたり、逆に不要なのに申告していた、なんてケースも少なくありません。

この記事では、公認会計士・税理士が確定申告が必要なケースをわかりやすく解説します。

この記事を読めば、以下の事がわかります

- 確定申告が必要な人・不要な人がひと目でわかる

- 収入の種類に応じた確定申告の必要性の判断基準

- 放置するとどうなる?ペナルティの可能性も…

マインドマップ

当記事の内容をマインドマップにてまとめました。

適宜ご参照いただけますと幸いです。

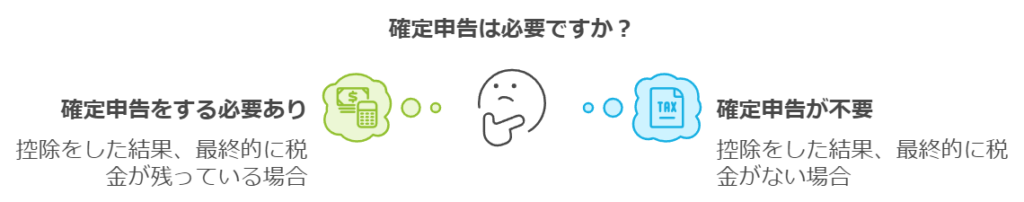

基本的な考え方(確定申告をする必要がある方)

- 年間の所得金額(収入から経費などを引いた額)が、所得控除の合計(基礎控除や配偶者控除などの合計)を超えている場合、所得に対して税金がかかります。

- 上記で算出した税金から配当控除額や住宅借入金等特別控除額等の税額控除の合計額を差し引いてもなお、税金が残る人は確定申告をする必要があります。

具体例

- あなたの年間所得金額が500万円で、所得控除の合計が250万円の場合、残りの250万円が課税対象となります。

- その250万円にかかる税金が、仮に15万円としましょう。

- 住宅ローン控除が10万円あった場合、まだ5万円の税金が残っています。

この残った5万円を納めるために、確定申告をしなければならないということです。

この基本的な考え方が前提となりますが、給与収入や公的年金、退職所得がある方については別途確定申告の有無を考慮する必要があります。

以下で詳しく見て行きましょう。

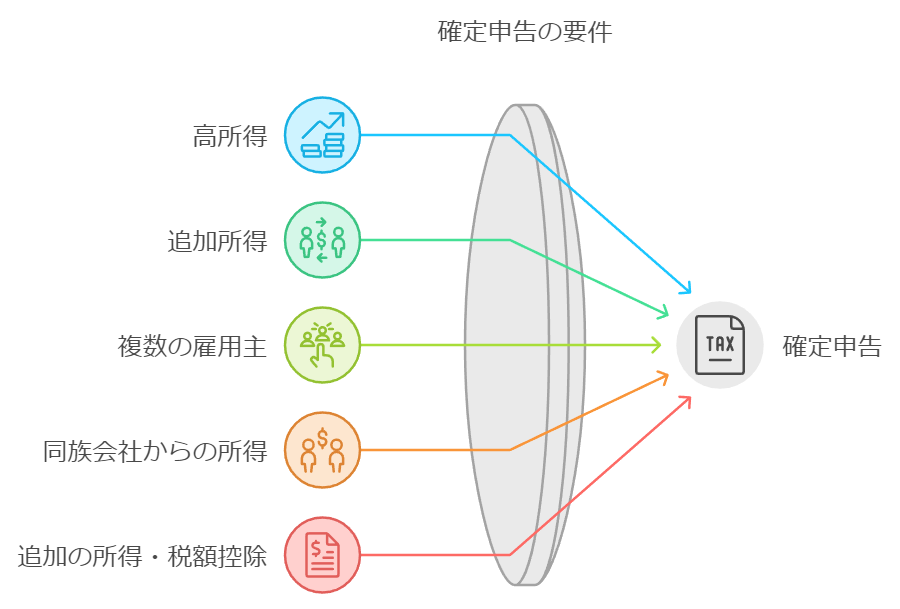

給与所得者の確定申告

多くの給与所得者は、勤務先で行われる年末調整によって税金の精算が完了するため、確定申告は不要です。

しかし、以下のような場合は確定申告が必要となります:

- 給与の年間収入が2,000万円を超える人(年末調整を受けることができないため)

- 1つの勤務先からの給与収入があるが、他の所得(給与所得、退職所得は除く)の合計額が20万円を超える人

- 複数の勤務先からの給与収入があり、年末調整されなかった給与の収入金額と他の所得(給与所得、退職所得は除く)との合計額が20万円を超える人

- 複数の勤務先からの給与収入があり、源泉徴収の対象とされていない給与がある場合(参考サイト ⇨ 国税庁 源泉徴収の対象とされない給与収入がある場合の確定申告)

- 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

- 医療費控除や寄付金(ふるさと納税含む)控除、年末調整で控除し忘れていた控除があった場合等(義務ではありませんが、基本的に還付となるため確定申告した方がお得になります)

ポイント

- 1つの給与収入の場合 ⇨ 他の所得の合計が20万円を超えるか否かで判断。

他の所得とは、例えば副業や不動産で稼いだ所得等を指します。あくまで所得であることから、売上から経費を差し引いた金額となります。

- 2つ以上の給与収入の場合 ⇨ 年末調整されていない給与収入と他の所得の合計が20万円を超えるか否かで判断。

紛らわしいですが、給与は収入で判断します。給与所得で判断しないように注意しましょう。

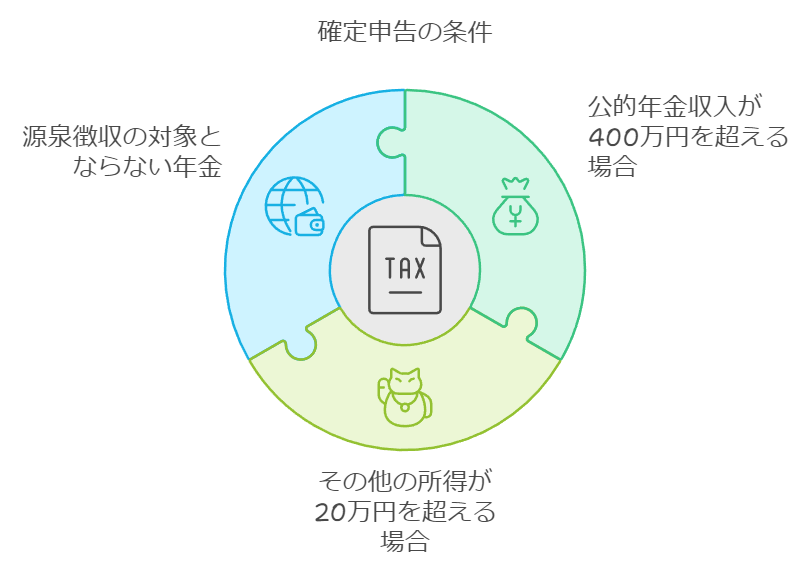

年金受給者の確定申告

公的年金を受給している方でも、確定申告が必要な場合があります。以下の条件に該当すると、申告が必要です。

- 公的年金等の収入が400万円を超える場合。

- 公的年金等以外の所得が20万円を超える場合(例えば、退職後に副業を始めた方等)

- 源泉徴収の対象とならない年金を受給している場合(外国の制度に基づき国外において支払われる年金等)

年金は源泉徴収されていることが多いため、多くの受給者は申告が不要ですが、金額が大きい場合や他の所得がある場合には注意が必要です。

退職所得の確定申告

退職金などの退職所得は、通常源泉徴収されているため確定申告は不要です。ただし、以下の点に注意が必要です:

- 退職の際に退職金を支給してくれる会社等に「退職所得の受給に関する申告書」を提出した場合は確定申告不要

- 退職金を受領した人が確定申告をする場合は、退職所得を含めて確定申告する必要がある。

(退職所得は合計所得金額に含まれるため、合計所得金額を要件としている配偶者控除や基礎控除等に影響が出ることから確定申告に記載することが求められています)

【要注意】確定申告をしないとどうなる?

「確定申告はよく分からないからいいや」と思っている方をいらっしゃるかもしれません。

ただ、確定申告が必要なのに放置すると、以下のようなペナルティを受ける可能性があります。

これはあるべき納付税額に5%~最大40%を乗じた金額が上乗せされます。

- 無申告加算税

- 過少申告加算税

- 重加算税

- 延滞税 等

また、税務調査が入る可能性も高まることから、少しでも気になる方は税務署やお近くの税理士にご相談されるとよいかなと思います。

弊所では単発でのメール相談も承っておりますため、気になる方はぜひ検討してみてください。

よくある質問(FAQ)

-

給与収入があり年末調整されているが、副業による所得があります。確定申告は不要でしょうか。

-

副業による所得が20万円を超えていた場合は、給与所得と副業による所得も含めた確定申告が必要となります。

副業による所得が20万円以下の場合は、所得税の確定申告は不要です。

一方で住民税の申告が必要なる場合がありますが、市区町村にお尋ねすることをおすすめします。

-

給与収入があり年末調整されているが、副業による所得が10万円程あります。

医療費控除の適用が可能であることから確定申告をする予定です。

副業による所得は含めないで確定申告して良いでしょうか。 -

副業による所得を含めて確定申告する必要があります。

20万円の判断基準はあくまで、確定申告する必要があるか否かを定めたものです。

そのため、そもそも確定申告する場合は副業による所得も含めて確定申告する必要があります。

-

給与収入があり年末調整されているが、副業による事業所得が70万円あります。

事業所得において青色申告特別控除65万円を適用すると15万円になるため、確定申告は不要でしょうか。 -

青色申告特別控除の適用前の金額で判断することになります(所基通120-1)

そのため、事業所得は70万円であることから確定申告が必要となります。

別論点として、青色申告特別控除65万円は確定申告期限までに提出した申告書に適用がございます。

そのため、確定申告をしなかった場合は青色申告特別控除10万円となるため注意が必要です。

-

給与収入があり年末調整されています。

他には所得はありません。

ただ、寄付金控除や医療費控除を適用するために確定申告が必要でしたが、確定申告を忘れていました。

どうしたら良いでしょうか。 -

ご質問の場合は、年末調整を受けており他に所得がないという状況から、確定申告義務者ではないと考えます。

この場合の確定申告は「還付申告」になります。

「還付申告」は5年間は遡って申告が可能となるため安心してください。

申告方法は「確定申告書作成コーナー」で比較的簡単に作成できます。

もし不明点があればお近くの税理士や税務署にお尋ねすることをお勧めします。

投稿者プロフィール

-

久留米市の若手公認会計士・税理士です!

freee会計を活用し、中小法人・スモールビジネスの記帳や確定申告の負担を軽減し、本業に専念できる環境づくりを支援しています。

創作活動に励む漫画家・同人作家の方からのご相談も多数いただいており、柔軟かつ丁寧な対応を心がけています。

最新の投稿

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術

所得税2026年2月3日確定申告シーズン到来!直前に焦らないための準備術 仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果

仕事の考え方や価値観2026年1月27日凡ミスを減らす究極の習慣|脳科学が証明する「翌朝チェック」の驚くべき効果 所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点

所得税2026年1月22日個人事業主の節税対策に潜む落とし穴!確定申告で失敗しないための減価償却の注意点 仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット

仕事の考え方や価値観2026年1月14日自分らしく生きたい!!情報過多の時代に必要なマインドセット